Espace sécurisé professionnel

Accédez à votre espace sécurisé professionnel et réalisez, en ligne, vos opérations collectives et vos mises à jour de signalétique salariés

Besoin de fédérer mes collaborateurs autour d’une action particulière, célébrer une réussite, renforcer ma marque employeur ou plus largement ma politique sociale...

Autant de bonnes raisons pour distribuer une Prime de Partage de la Valeur.

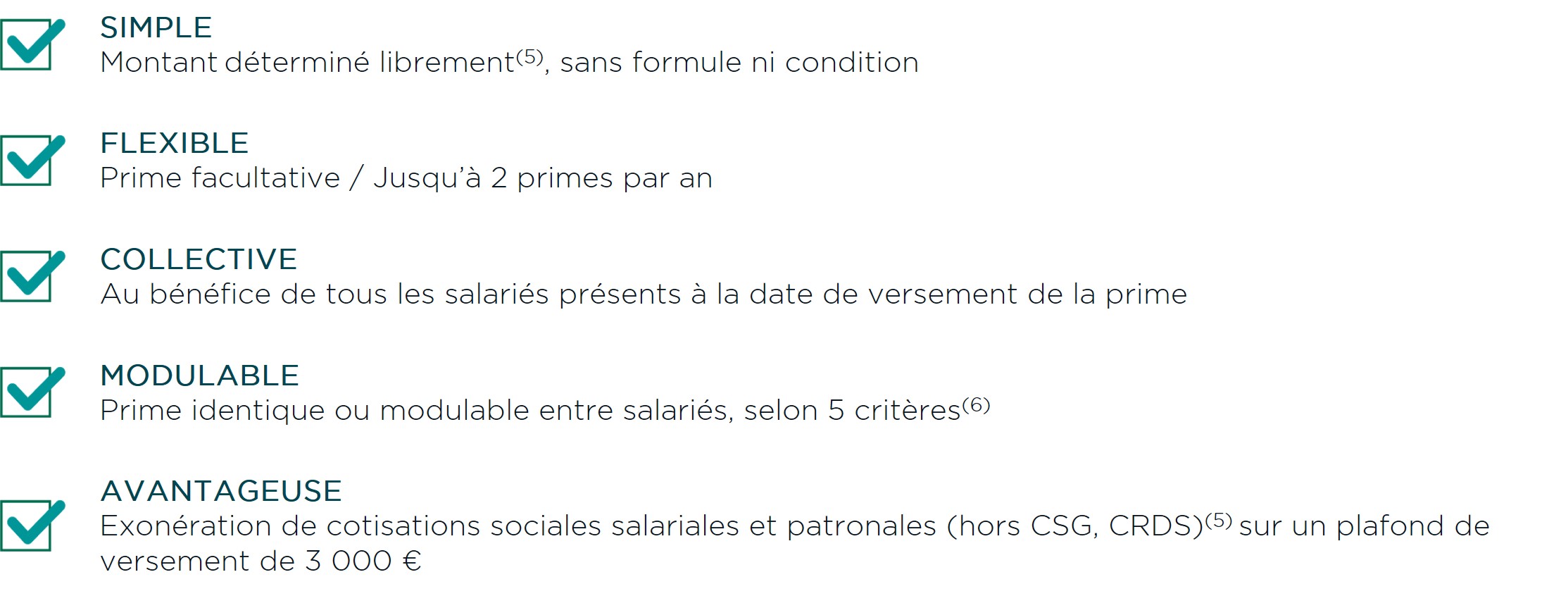

La prime de partage de la valeur(1) rejoint l’écosystème de l’Épargne Salariale et Retraite qui vous permet de profiter à plein de ses avantages d’exonérations sociales et fiscales. Cette prime collective et facultative est à la fois simple à mettre en place et souple dans ses modalités de versement.

Découvrez comment ses nouvelles modalités(2) la rendent pérenne et plus souple d’utilisation mais aussi plus avantageuse pour l’ensemble de vos salariés.

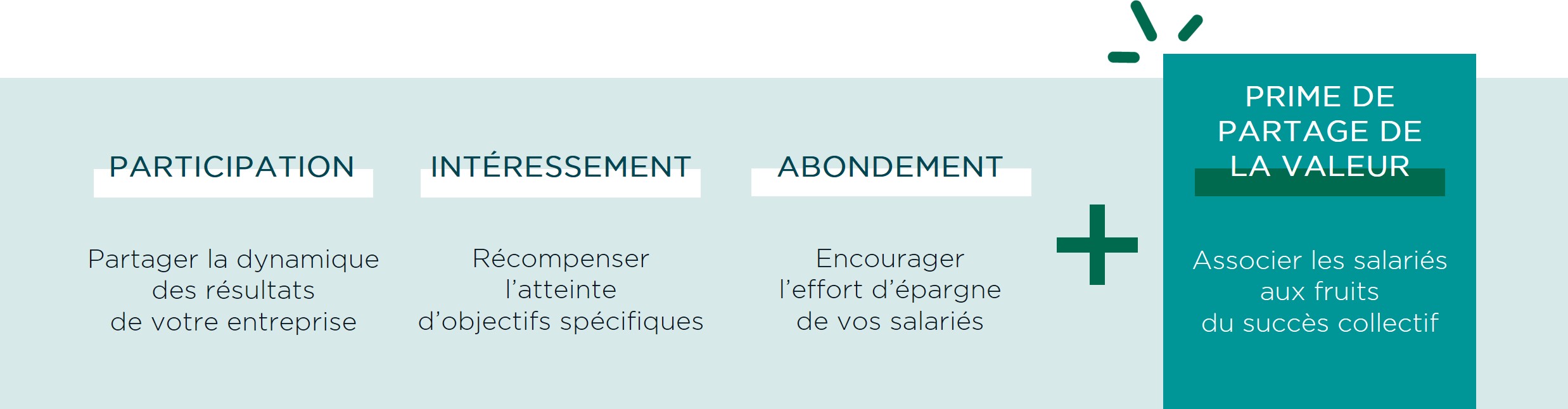

Complétez votre gamme de dispositifs d'Épargne Salariale et Retraite et élargissez les possibilités de votre politique de rémunération.

Les entreprises qui réalisent un bénéfice net fiscal positif au moins égal à 1 % du chiffre d’affaires, pendant 3 années consécutives, doivent mettre en place un dispositif de partage de la valeur(3) à partir de 2025.

La prime de partage de la valeur peut désormais être placée dans un plan d’Épargne Salariale & Retraite afin que l’ensemble des salariés puisse bénéficier d’une exonération d’impôt sur le revenu sur le montant versé(4).

Ce dispositif entrera en vigueur dès la publication des décrets d’application relatifs à la loi Partage de la Valeur n° 2023-1107 du 29 novembre 2023.

(1)Précédemment « Prime Macron » ou « Prime de pouvoir d’achat » elle intègre les dispositifs de l’épargne salariale avec la Loi « partage de la valeur » du 29 Novembre 2023

(2)Si une entreprise a déjà mis en place un dispositif d’épargne salariale et retraite, elle doit impérativement interroger ses salariés sur leur choix d’épargner ou de percevoir la PPV.

(3)Les dispositifs éligibles sont la participation (obligatoire à partir d’un effectif de 50 salariés), l’intéressement, l’abondement et la prime de partage de la valeur.

(4)Les salariés gagnant plus de 3 SMIC doivent épargner la prime dans le plan d’épargne salariale pour bénéficier de l’exonération d’impôt sur le revenu. Les salariés gagnant moins de 3 SMIC bénéficient quant à eux de l’exonération à titre dérogatoire jusqu’au 31/12/2026, que la prime soit épargnée ou non.

(5)Dans la limites des plafonds de 3 000 € en absence d’accord d’intéressement, ou de 6 000 € lorsqu’un accord d’intéressement est en place, pour bénéficier du plafond d’exonérations sociales (hors CSG-CRDS).

(6)Rémunération, niveau de classification, ancienneté dans l’entreprise, durée de présence effective, ou la durée de travail prévue au contrat de travail.

(7)Par accord ou par Décision Unilatérale de l’Employeur.

(8)(PEE - PEI, PER COL - PER COL-I).