Espace sécurisé entreprise

Accédez à votre espace sécurisé entreprise et réalisez, en ligne, vos opérations collectives et vos mises à jour de signalétique salariés

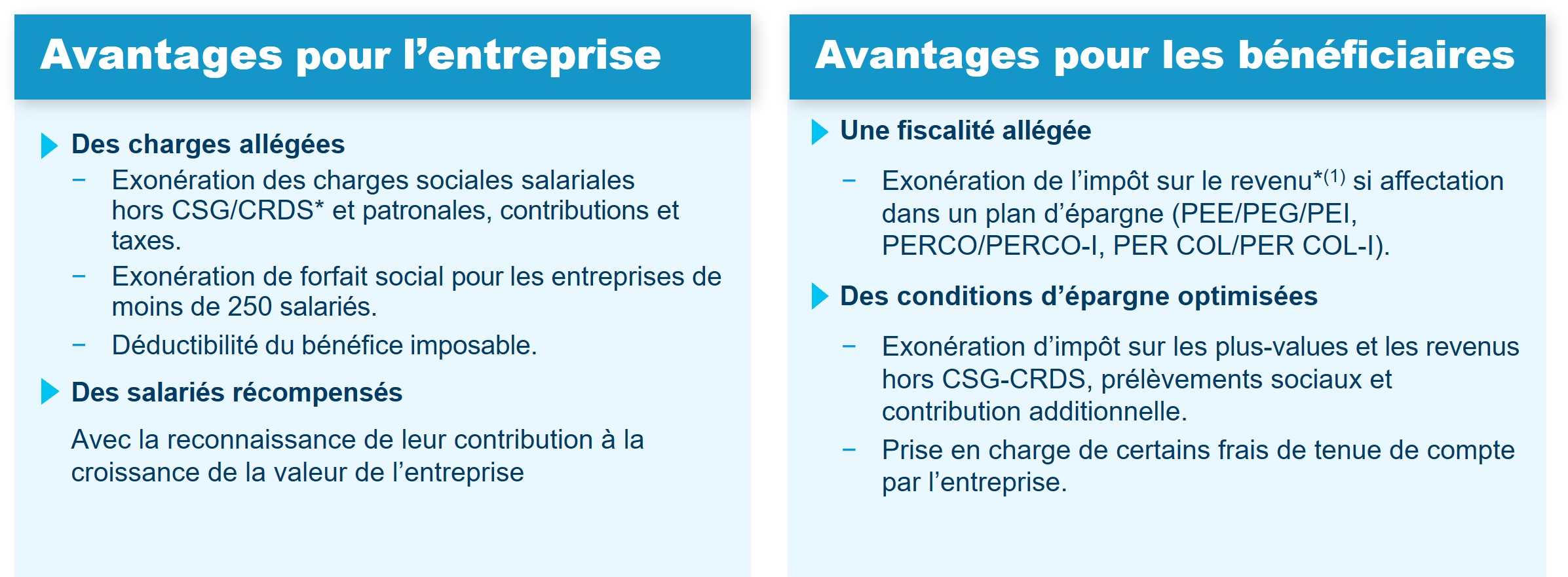

Nouvelle source d’alimentation des dispositifs d’épargne salariale, la prime de partage de la valeur (PPV) permet aux entreprises de verser une prime à leurs salariés dans un cadre social et fiscal favorable.

63%*

des salariés souhaitent pouvoir épargner leur Prime de Partage de la Valeur dans leur plan d’Épargne Salariale & Retraite.

* Enquête Kantar pour Amundi – Février 2023

La prime est facultative.

Vous pouvez décider de distribuer la prime une année et ne pas la reconduire l’année suivante. Vous pouvez aussi distribuer jusqu’à deux primes par an(1).

Elle ne nécessite pas de formule de calcul, votre entreprise détermine librement son montant(1) sans avoir à définir un objectif.

(1) Dans la limite des plafonds totaux d'exonération de charges et dans la limite d'un versement par trimestre

Toute entreprise peut mettre en place une Prime de Partage de la Valeur. Dans le cas d’une entreprise à établissements multiples, le champ d’application de l’accord peut être limité à certains établissements. La Prime de Partage de la Valeur(2) peut également être mise en place au sein d’un groupe d’entreprises.

(2) Issue de la Loi ° 2022-1158 du 16 août 2022 (article 1er) Modifié par la LOI n°2023-1107 du 29 novembre 2023 - art. 9

1- Par accord :

2- Par Décision Unilatérale de l’Employeur (DUE) :

Après consultation du CSE lorsqu’il existe avant le versement de la prime.

Les employeurs de moins de 11 salariés informent, par tout moyen, leurs salariés de leur décision de verser une prime.

L’accord de versement de la prime doit être déposé auprès de la DDETS sur la plateforme de téléprocédure du ministère du travail (

accords-depot.travail.gouv.fr

).

En cas de DUE, l’entreprise n’a pas d’obligation de déposer sa décision auprès de la DDETS.

L’entreprise peut verser deux primes au titre d’une même année civile. Chaque prime peut être versée en plusieurs échéances, dans la limite d’un versement par trimestre. La Prime de Partage de la Valeur doit obligatoirement apparaître sur une ligne spécifique du bulletin de paie du ou des mois de versement.

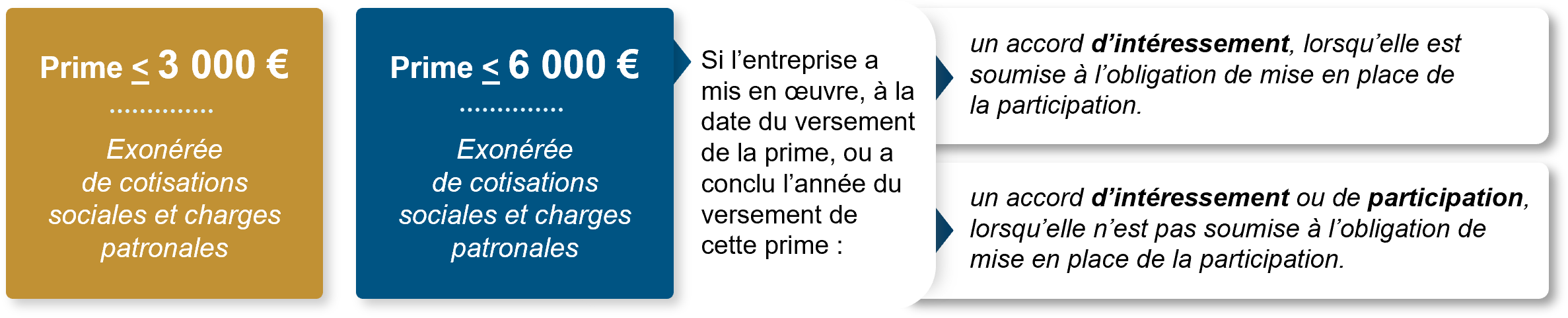

Au titre d’une même année civile, la prime de partage de la valeur bénéfice d’un plafond annuel d’exonérations sociales, par bénéficiaire :

Le bénéficiaire peut percevoir sa prime ou l’affecter, partiellement ou totalement, à un plan d’Épargne Salariale ou Retraite (PEE/PEI, PERCO/PERCO-I, PER COL/PER COL-I) lorsqu’un tel plan est en place dans l’entreprise.

Délai de réponse :

Le bénéficiaire dispose d’un délai de 15 jours, à compter de la date à laquelle il a été informé du montant de la prime qui lui est attribué, pour l’affecter à un plan d’Épargne Salariale ou Retraite. À défaut de choix, la prime lui sera réglée automatiquement.

Versement dans le PEE ou PERCO :

La Prime de Partage de la Valeur est prise en compte dans le plafond du quart de la rémunération brute pouvant être versée dans un de ces plans.

Votre teneur de compte assure l’interrogation des bénéficiaires pour recueillir leurs choix d’affectation, et réalise les investissements demandés. Le paiement de la prime est effectué par vos soins, il ne peut pas être délégué à votre teneur de compte.

La Prime de Partage de la Valeur, dès lors qu‘elle est affectée par le bénéficiaire dans un PEE/PEI ou un PERCO/PERCO-I ou un PER COL/PER COL-I, peut être abondée par l’entreprise.

L’indisponibilité des sommes dépend des plans dans lesquels elles sont investies :

(3) Les sommes sont payables au titulaire à compter, au plus tôt, de la date de liquidation de sa pension dans un régime obligatoire d’assurance vieillesse ou de l’âge mentionné à l’article L. 161-17-2 du Code de la Sécurité sociale.

*Jusqu’au 31/12/2026, pour les salariés ayant perçu jusqu’à 3 SMIC annuels au cours des 12 mois précédant le versement de leurs primes, dans les entreprises de moins de 50 salariés :

La prime, qu’elle soit perçue ou affectée à un plan d’Épargne Salariale ou Retraite, est exonérée de l’impôt sur le revenu(1) et des prélèvements sociaux (CSG-CRDS).

Les salariés de ces mêmes entreprises, percevant au-delà de 3 fois le SMIC annuel sont soumis à la règle générale : pas d’exonération de CSG - CRDS et exonération de l’impôt sur le revenu sur la prime affectée à un plan d’Épargne Salariale ou Retraite.

(1) La prime de partage de la valeur, exonérée d’impôt sur le revenu est prise en compte dans le Revenu Fiscal de Référence.

(1) Les jours de repos non-pris peuvent être uniquement versés sur un PERCO / PERCO-I ou PER COL / PER COL-I. Les droits issus d’un CET, monétisés et versés dans un PEE/PEI, ne bénéficient pas des avantages sociaux et fiscaux applicables au PER COL / PER COL-I et restent soumis à l’intégralité des charges sociales et à l’impôt sur le revenu.

(2) Chaque épargnant peut choisir de déduire de l’assiette de ses revenus imposables à l’impôt sur le revenu tout ou partie de ses versements volontaires effectués dans un PER COL / PER COL-I, dans le respect du Plafond Epargne Retraite de son foyer fiscal. La déductibilité maximale en année N s’élève à 10% des revenus professionnels nets de frais de l’année N-1, pris en compte dans la limite de 8 fois le Plafond Annuel de la Sécurité Sociale (PASS) de l’année précédente ou de 10% du PASS N-1 si ce montant est plus élevé, et d’une enveloppe spécifique pour les Travailleurs Non-Salariés). Ce plafond est calculé selon les conditions définies sur le site

impots.gouv.fr/particulier/epargne-retraite

. A l’entrée, le traitement d’un versement volontaire déductible donnera lieu à des frais précisés dans le Guide tarifaire en vigueur. A la sortie, ces sommes seront fiscalisées en fonction de la règlementation fiscale en vigueur et de la situation personnelle de chaque épargnant au moment du retrait des sommes. Le versement volontaire déductible est intéressant dans l’hypothèse où le Taux Marginal d’Imposition (TMI) de l’épargnant, à échéance du PER ou en cas de déblocage anticipé pour l’acquisition de la résidence principale, est inférieur au TMI de l’année du versement.

(3) Les sommes sont payables au titulaire à compter, au plus tôt, de la date de liquidation de sa pension dans un régime obligatoire d’assurance vieillesse ou de l’âge mentionné à l’article L. 161-17-2 du code de la sécurité sociale, soit 64 ans pour les assurés nés à compter du 1er janvier 1968.